この記事は2023年2月1日に掲載された情報となります。

消費税の納税が免除されている、売り上げが1,000万円以下の場合、消費税の申告と納付は必要ありません(還付はありません)。

納税免除

●農畜産物を売る場合

インボイスは発行できません。販売先が本則課税事業者の場合、仕入税額控除できないので、取引条件の話し合いが求められることも。ただし、農協や卸売市場への販売委託の場合はインボイスの発行は不要です。

●資材などを買う場合

消費税の納税が免除されているので、仕入先からインボイスをもらう必要はありません。

注意:将来の取り引きでインボイスを求められる場合は適格請求書発行事業者になることも選択できます。ただし今まで免除されていた消費税の申告と納付が必要になるので、慎重に検討を。

農協との取り引きについては、インボイスが発行できなくても不利になりません。

農協特例があるのでこれまでと変わりません

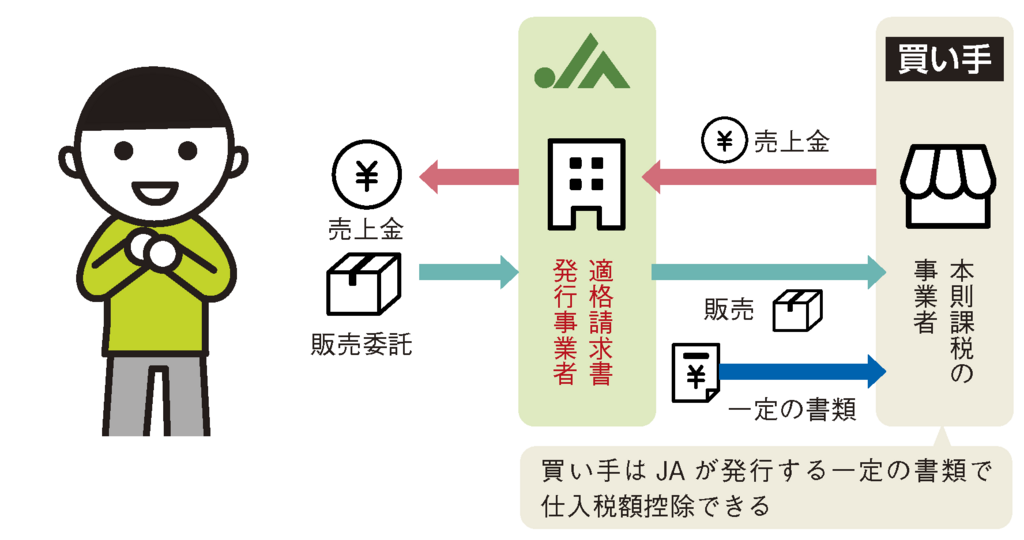

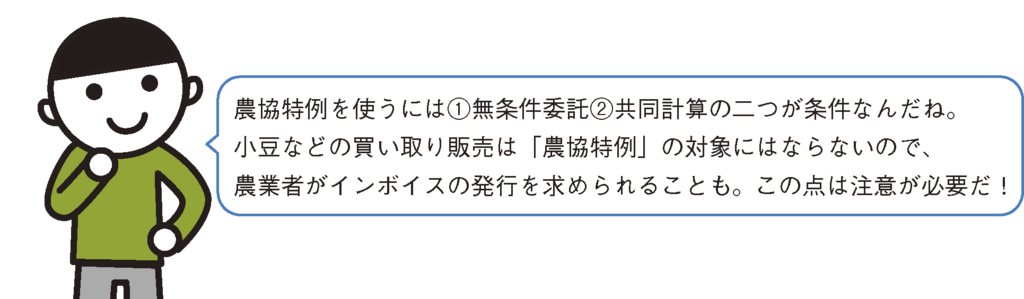

無条件委託方式※1かつ共同計算方式※2で農協へ販売委託する場合は、これまでの取り引きと変わりません。

売り手と買い手が1対1で紐付かない取り引きなので、買い手側はJAが発行する書類により仕入税額控除できます。農作物を生産した農業者が「適格請求書発行事業者」かどうかは関係ありません。

※1.無条件委託方式=売値・販売時期・販売先などの条件を付けないで委託する。

※2.共同計算方式=一定期間における販売額を平均価格により精算する。

インボイスが発行できなくても不利になりません。

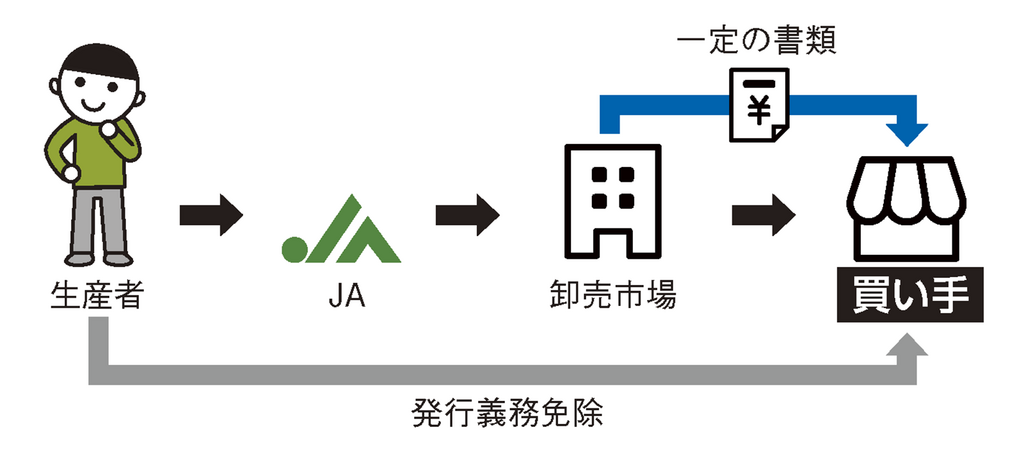

卸売市場特例があるので事務負担が減ります

農業者がJAへ販売委託した野菜等は、卸売市場を介して卸などに販売されるのが一般的です。この場合、農業者がインボイスを発行しなくても、買い手は卸売市場が発行する書類により仕入税額控除ができます

インボイスは発行できません。

JA直売所などで農作物を販売する場合、生産者とJA直売所(媒介者)が両方とも適格請求書発行事業者の場合は、JA直売所が生産者に代わり、購入したお客様にインボイスを発行できます。しかし、生産者が免税事業者だと、JA直売所はインボイスを発行できません。

出荷先がJA※だけであれば、特に手続きをしなくても大丈夫。

※無条件委託かつ共同計算方式の場合

本則課税の事業者に農畜産物を販売する場合には、インボイスを発行できない免税事業者は不利になる可能性もあります。将来を視野に入れて課税事業者になるか慎重に検討しましょう。